Wyniki spółek z GPW w trzecim kwartale 2022. Co na nie wpłynęło?

Rekordowe ceny surowców i energii w połączeniu z wysokimi stopami procentowymi i obawami o spowolnienie gospodarcze okazały się wyzwaniem dla gospodarki w 3. kw. 2022 r. Są jednak branże, które zakończyły go na plusie.

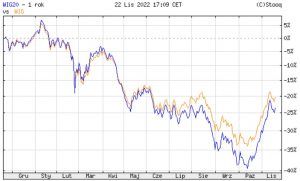

Aż 25% w porównaniu do tegorocznego minimum z października zyskał już indeks WIG20 na GPW. Mocne wzrosty od miesiąca widać również w przepadku wskaźnika szerokiego rynku WIG.

Zmiany indeksów WIG i WIG20 w ostatnich 12 miesiącach

Źródło: Stooq.pl

Mniej więcej po roku od początku ostatniej bessy na GPW wśród inwestorów znów widać chęć do zakupów przecenionych akcji. To zjawisko zbiegło się w czasie z dobiegającym właśnie końca sezonem wyników za 3 kw. 2022 r.

W kolejnym odcinku z cyklu „Cały ten rynek…” sprawdzamy, jak wydarzenia gospodarcze wpłynęły na wyniki najważniejszych branż na GPW.

Wakacje kredytowe uderzyły w rezultaty banków

Sektorem, który nie może zaliczyć 2022 r. do udanych, są banki. Hamowanie na rynku kredytów hipotecznych, wprowadzenie wakacji kredytowych i ciągłe ryzyko sporów

z posiadaczami zobowiązań frankowych – to tylko kilka elementów, które doprowadziły do wyraźnego pogorszenia wyników sektora. Dodatkowo koniec 3. kw. przyniósł informację o rozpoczęciu przymusowej restrukturyzacji Getin Noble Banku.

O stratach inwestorów wynikających z umorzenia akcji i obligacji tego banku pisaliśmy szerzej już wcześniej.

Przedstawiciele banków przy okazji prezentacji wyników często podkreślali, że gdyby nie koszty wakacji kredytowych, zyski byłyby wyższe.

O tym, że wakacje kredytowe mogą kosztować nawet 18,6 mld zł i uderzą w wyniki banków za 3. kw., pisaliśmy w sierpniu.

Np. największy przedstawiciel sektora – PKO BP – w 3. kw. miał 237 mln zł straty netto wobec 1,26 mld zł zysku w tym samym okresie 2021 r. Z kolei strata netto Banku Pekao w 3. kw. przekroczyła 543 mln zł (630,8 mln zł zysku rok wcześniej).

Największą w swojej historii kwartalną stratę zaraportował też mBank – sięgnęła ona 2,8 mld zł wobec 27 mln zł zysku rok wcześniej. Na koszty wakacji kredytowych nałożyły się w tym przypadku również koszty ryzyka związane z kredytami frankowymi. Te dwa czynniki wpłynęły również na stratę Banku Millennium – wyniosła ona 1,1 mld zł w 3 kw.

Warto zwrócić uwagę, że od tegorocznego dołka indeks WIG Banki zyskał już ponad 30%. Czyżby inwestorzy uznali, że banki najgorsze już mają za sobą?

Branża handlowa z lepszymi wynikami. Reakcja inwestorów?

Wśród innych spółek notowanych w indeksie WIG20 dobry sezon mają za sobą przedstawiciele branży handlowej, w tym właściciel sieci marketów Dino. W 3. kw. spółka zarobiła 339,4 mln zł netto (+48% r/r), przebijając prognozy analityków. Jednocześnie Dino podało, że od początku 2022 r. uruchomiło 256 sklepów.

Wyniki poprawiła także notowana na GPW brytyjska sieć Pepco. Za 3. kw. obrotowy zaraportowała 1,2 mld euro przychodów, co dało wzrost o prawie 30% r/r.

Ostatnie tygodnie również przynoszą wyraźne odbicie notowań wspomnianych spółek – w ciągu miesiąca kursy ich akcji poszły w górę o ok. 20%.

Dobre informacje dla posiadaczy akcji miała również Grupa CCC, jeden z największych w Europie dystrybutorów obuwia. Pochwaliła się ona najwyższą w historii sprzedażą kwartalną – 2,4 mld zł (+18% r/r). W raporcie grupa zaznacza m.in., że prawie 52% jej sprzedaży pochodzi z kanałów online.

PKN Orlen już po przejęciu Lotosu i PGNiG

Uwagę inwestorów w ostatnich miesiącach przyciągały spółki paliwowe, które nie tylko korzystają z dobrej dla siebie sytuacji rynkowej, ale również stoją za największą tegoroczną fuzją wśród spółek obecnych na GPW.

Po zainicjowanej jeszcze w 2018 r. fuzji PKN Orlen z Lotosem, w WIG20 pozostała tylko ta pierwsza. Na początku sierpnia połączenie paliwowych koncernów zostało sfinalizowane. Dodatkowo z obrotu na GPW zostały właśnie wycofane akcje spółki gazowej PGNiG. Ta również stała się przedmiotem fuzji z PKN Orlen, który kontynuuje strategię stworzenia koncernu multienergetycznego.

Warto zwrócić uwagę, że w wyniku opisanych zmian kapitałowych Skarb Państwa podniósł wysokość swoich udziałów w PKN Orlen – obecnie państwo ma 49,9% w akcjonariacie wobec 31,1% przed zmianami.

Właśnie z powodu ostatnich fuzji oraz wynikającego z sytuacji rynkowej zwiększonego zainteresowania PKN Orlen, akcjonariusze będą śledzić doniesienia na temat wyników koncernu – ich publikacja została przełożona z 10 na 29 listopada.

Deweloperzy sprzedają mniej mieszkań. Przez hamowanie w hipotekach

Tegoroczne spowolnienie na rynku mieszkaniowym spowodowało, że inwestorzy bacznie przyglądają się również informacjom płynącym ze spółek deweloperskich.

Największy przedstawiciel branży – Dom Development – podał, że w 3. kw. zarobił netto 23,8 mln zł. To ponad 50% mniej niż w tym samym okresie 2021 r. W raporcie spółka wspomina o wyraźnym spadku sprzedaży mieszkań, ale jednocześnie zaznacza, że 63% lokali w budowie jest już sprzedanych. Wskazuje również na rekordowy, 75% udział transakcji, w których klienci płacą za mieszkania gotówką, bez wspierania się kredytami hipotecznymi.

O tym, że przyszły rok na rynku mieszkaniowym będzie również trudny, wspomina w komunikacie spółka deweloperska Atal. W 3. kw. pokazała ona zysk netto w wysokości 67,1 mln zł (-8,7% r/r). Firma podkreśla jednak, że jest w stanie finansować budowy

i przygotowuje się na poprawę sytuacji na rynku kredytów hipotecznych.

Według zestawienia opublikowanego przez PAP, w 3. kw. deweloperzy notowani na GPW sprzedali łącznie 3959 lokali (-36% r/r). Sprzedaż od początku 2022 r. wyniosła 12816 (-38%).

Pomimo trudniejszej sytuacji w gospodarce inwestorzy zaliczą 2022 r. do udanych pod względem szans na dywidendy. Zyskami podzieliło się z nimi ponad 200 spółek.

| Wyniki TIM SA i dywidenda

Po trzech kwartałach 2022 r. zysk netto TIM wyniósł 76,35 mln zł wobec 69,58 mln zł rok wcześniej. Z kolei przychody wzrosły do 1,14 mld zł (+20% r/r). Jednocześnie spółka, podobnie jak przed rokiem, deklaruje wypłatę dywidendy zaliczkowej na poczet zysku za 2022 r. – zaliczka wyniesie 1,35 zł na akcję i zostanie wypłacona 23 grudnia 2022 r. SPRAWDŹ WYNIKI TIM SA PO TRZECIM KWARTALE 2022 > https://www.timsa.pl/skonsolidowany-raport-kwartalny-iii-kw-2022-r/ |

Podobał Ci się ten artykuł? Sprawdź resztę wpisów z cyklu „Cały ten rynek…”.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.