Słaby złoty. Co oznacza i jakie niesie ze sobą skutki?

5 zł za euro, 4,62 zł za dolara oraz 4,99 zł za franka szwajcarskiego – to nowe rekordy słabości polskiej waluty po rozpoczęciu inwazji Rosji na Ukrainę. Tak wyraźne wahania mogą mieć wpływ nie tylko na kredytobiorców walutowych, ale również na biznes i akcjonariuszy spółek notowanych na GPW.

Rozpoczęty 24 lutego atak Rosji na Ukrainę spowodował, że inwestorzy w panice zaczęli uciekać do tzw. bezpiecznych przystani. Można to było zauważyć nie tylko na giełdach akcji, ale również na rynku walutowym.

Odwrót od walut rynków Europy Środkowo-Wschodniej uderzył również w tak słabego już wcześniej złotego. W efekcie złoty w pierwszej połowie marca jest o kilkanaście procent słabszy wobec dolara i franka szwajcarskiego (traktowanych zwykle właśnie jako bezpieczne przystanie) w porównaniu do notowań sprzed roku.

Kurs złotego wobec euro, dolara i franka w ostatnich 12 miesiącach

Źródło: Stooq.pl

W kolejnym odcinku z cyklu „Cały ten rynek…” zastanawiamy się, jak słaby złoty wypływa na inwestorów i czy… może pomóc niektórym spółkom z GPW.

Słaby złoty sprzyja eksporterom. Jak działa ten mechanizm?

Szukając zależności pomiędzy osłabieniem złotego a wynikami spółek, warto zwrócić uwagę przede wszystkim na te, które sprzedają dużą część swoich produktów za granicę albo importują towar z Chin lub innych krajów.

Kondycja rodzimej waluty od dłuższego czasu zdecydowanie sprzyja eksporterom. Dzieje się tak dlatego, że cena towaru (wyrażona np. w euro lub dolarze) po przeliczeniu na złotego przynosi im wyższe przychody ze sprzedaży.

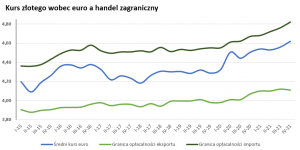

Narodowy Bank Polski w prowadzonych co kwartał badaniach nastrojów przedsiębiorców pyta ich o tzw. granicę opłacalności eksportu i importu. To kursy złotego wobec euro lub dolara, przy których handel w jedną bądź w drugą stronę przestałby się im opłacać. Im dalej bieżący kurs złotego jest od danej granicy, tym lepiej dla albo eksporterów, albo importerów.

Poniższy wykres wyraźnie pokazuje, że od początku 2020 r. kurs złotego wobec euro wyraźnie sprzyja eksporterom, zbliżając się jednocześnie do granicy opłacalności importu. Warto pamiętać, że do krajów strefy euro wędruje ok. 60% polskiego eksportu.

Granica opłacalności eksportu i importu

Źródło: NBP

Podobnie wygląda sytuacja w przypadku dolara, w którym polskie przedsiębiorstwa zwykle rozliczają kontrakty surowcowe, ale też np. zakup produktów w krajach z Azji. O ile mocny dolar pomaga więc eksporterom w branży surowcowej, to już niekoniecznie firmom, które importują odzież lub elektronikę.

Według ankiety NBP za ostatni kwartał 2021 r., import rozliczany w dolarze stałby się nieopłacalny przy kursie USD/PLN = 4,24 zł. Tę granicę dolar właśnie wyraźnie przekroczył, będąc jednocześnie bardzo daleko od granicy opłacalności eksportu szacowanej na 3,57 zł.

W kontekście opisanego przez nas mechanizmu warto dokładnie przyglądać się wynikom spółek z GPW, których znaczącą część przychodów generuje sprzedaż eksportowa. Wystarczy wspomnieć tu chociażby o branży meblarskiej, która większość swojej produkcji sprzedaje za granicę.

Polityka NBP a złoty. Co z bankami?

By wpłynąć na kurs polskiej waluty, bank centralny może użyć ważnego narzędzia, jakim są stopy procentowe. Zgodnie z założeniami ich podwyżki powinny po pierwsze sprzyjać ograniczeniu inflacji, a po drugie – umocnieniu złotego.

Podczas ostatniego posiedzenia, na początku marca 2022 r., Rada Polityki Pieniężnej podniosła główną stopę referencyjną o 0,75 pkt. proc. do poziomu 3,50%. Była to już trzecia podwyżka w tym roku i szósta z kolei. RPP zaczęła podnosić stopy procentowe w 2021 r. po długiej serii cięć, trwającej od 2012 r. – w efekcie doprowadziły one główną stopę procentową do najniższego w historii poziomu 0,1%.

Złoty zareagował na ostatnią decyzję RPP umocnieniem, tym bardziej, że wiele wskazuje na to, iż kolejne podwyżki stóp procentowych są jeszcze przed nami.

Celem banku centralnego jest bowiem nie tylko stabilizacja notowań polskiej waluty, ale przede wszystkim walka z wysoką inflacją. A ta pozostaje na rekordowym poziomie – według ostatniego odczytu GUS, ceny w styczniu były średnio o 9,2% wyższe niż przed rokiem. Tymczasem analitycy NBP szacują, że w całym 2022 r. wskaźnik inflacji może przekroczyć nawet 12%.

W tym kontekście inwestorzy mogą obserwować m.in. akcje banków notowanych na GPW. Ich notowania po wybuchu wojny w Ukrainie wyraźnie spadły. Teoretycznie podwyżki stóp procentowych mogą im sprzyjać – rośnie bowiem oprocentowanie kredytów. Z drugiej jednak strony – prognozy wysokiej inflacji w połączeniu z niepewnością związaną z wojną za wschodnią granicą mogę zniechęcać klientów do zaciągania nowych zobowiązań. Dodatkowo, drogi frank szwajcarski może spowodować powrót dyskusji o sporze banków z posiadaczami kredytów frankowych.

Wpływy wojny w Ukrainie na rynki finansowe

Najbliższe tygodnie z pewnością przyniosą jeszcze spore wahania na rynkach finansowych. O tym, w jaki sposób wojna w Ukrainie wpłynęła na inwestorów, napisaliśmy w osobnym artykule.

Podobał Ci się ten artykuł? Sprawdź resztę wpisów z cyklu „Cały ten rynek…”.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.