Rok 2020 na GPW. Tak gorąco nie było od lat

Wzrost obrotów na rynku głównym o ponad połowę w ujęciu rocznym, wielki powrót inwestorów indywidualnych, największy debiut w historii warszawskiej giełdy – pomimo pandemii koronawirusa wielu posiadaczy akcji zakończy 2020 r. ze sporymi zyskami.

Prawie 276 mld zł wyniosła wartość obrotów na rynku głównym akcji GPW w okresie od początku stycznia do końca listopada 2020 r. To dokładnie 52,2% więcej niż w tym samym okresie ubiegłego roku – za tą liczbą stoją potężne emocje, które towarzyszyły inwestorom w całym 2020 r. Najpierw przerodziły się one w panikę, której na GPW nie widzieliśmy jeszcze nigdy. Później – w euforię, która ostatecznie pozwoliła powrócić indeksowi WIG do poziomu sprzed 12 miesięcy.

W kolejnym odcinku z cyklu „Cały ten rynek…” podsumowujemy mijający rok na warszawskim parkiecie. Rok, który zostanie w pamięci inwestorów na bardzo długo.

Totalna panika i listopadowa euforia

Rzeź, armagedon, totalna panika, krach – te określenia zdominowały nagłówki portali internetowych, gdy w czwartek 12 marca indeks największych spółek WIG20 stracił 14%. Tak ogromnej wyprzedaży akcji na GPW nie było jeszcze nigdy – inwestorzy na wieść o możliwym zamrożeniu gospodarki w wyniku pandemii koronawirusa masowo pozbywali się przede wszystkim akcji spółek z branży handlu detalicznego oraz banków. Symbolem koronawirusowej wyprzedaży stały się m.in. akcje producenta obuwia CCC (kurs tylko jednego dnia został przeceniony o ponad 20%) czy LPP (spadek o 16% podczas sesji 12 marca).

Gdy europejska gospodarka zamarła w wyniku wiosennego lockdownu, na zyski mogli liczyć posiadacze akcji notowanych na polskiej giełdzie spółek z branży farmaceutycznej (spekulacje na temat prac nad szczepionką i lekiem na COVID-19), e-commerce (wzrost handlu internetowego) czy gier komputerowych (nowe projekty, wzrost sprzedaży). Na zagranicznych rynkach rekordy biły za to notowania spółek zapewniających klientom komunikację zdalną – wystarczy wspomnieć o właścicielu serwisu Zoom, którego notowania na Wall Street skoczyły z ok. 70 dol. na początku stycznia do październikowego szczytu w okolicach 560 dol.

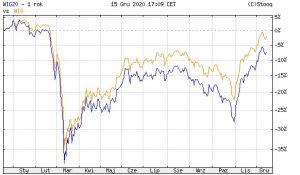

Efekt wiosennej paniki to zjazd indeksów WIG i WIG20 o ok. 40% (!). Ogromne spadki dotknęły m.in. banki – w ich przypadku bessa trwała aż do końca października. W tym okresie indeks WIG-Banki stracił aż 60% (perspektywa załamania gospodarczego, niespłacanych kredytów, rekordowo niskich stóp procentowych).

Po raz kolejny okazało się jednak, że giełda wyprzedza wydarzenia w realnej gospodarce. Gdy tylko pojawiły się symptomy odbicia w połączeniu z nadzieją na wynalezienie szczepionki na COVID-19, akcje wystrzeliły w górę – szał zakupów pozwolił analitykom odnotować najlepszy listopad w historii GPW (indeksy WIG oraz WIG20 zyskały w listopadzie po 20%). Co ciekawe, w tym samym czasie notowaliśmy rekordy liczby zachorowań i zgonów z powodu COVID-19.

Notowania indeksów WIG oraz WIG20 w ostatnich 12 miesiącach

Źródło: Stooq.pl

Panika przyciągnęła tysiące nowych inwestorów

Można zaryzykować stwierdzenie, że inwestorzy indywidualni, którzy trzymali się giełdowej prawdy, by kupować „gdy leje się krew”, mogli w mijającym roku osiągnąć ponadprzeciętne zyski. Oczywiście pod warunkiem doboru akcji odpowiednich spółek oraz właściwego momentu ich zakupu.

O tym, że giełdowa panika wręcz zachęciła ich do większej aktywności, świadczą dane publikowane przez GPW oraz Krajowy Depozyt Papierów Wartościowych.

Według informacji KDPW w pierwszym półroczu 2020 r. udział inwestorów indywidualnych w obrotach na głównym rynku akcji GPW wyniósł 22%. To aż o 9 pkt. proc. więcej niż w tym samym okresie 2019 r. i najwięcej od czasów wielkich prywatyzacji.

Co również bardzo istotne, GPW w pierwszym półroczu przyciągnęła wielu nowych inwestorów. Jak podaje KDPW, w tym okresie klienci założyli aż 73,5 tys. nowych rachunków maklerskich (również najwyższy rezultat od ponad 10 lat). Prawie połowa z tego wzrostu przypadła na okres największej paniki rynkowej z marca.

Największy debiut w historii GPW. Ale…

Przez zdecydowaną większość 2020 r. inwestorzy nie mogli liczyć na szansę wzięcia udziału w ofertach publicznych. Mijający rok po raz kolejny od 2017 r. przejdzie do historii jako ten, w którym więcej spółek opuściło warszawski parkiet niż na nim zadebiutowało. Nic dziwnego, że największy w historii debiut właściciela serwisu Allegro (oferta publiczna o wartości 9,2 mld zł) przyciągnął tak wielu inwestorów indywidualnych, że liczbę złożonych przez nich zapisów na akcje trzeba było zredukować o 85%. Ci, którzy kupili akcje w ofercie publicznej, już pierwszego dnia mogli zarobić ok. 60%.

Z giełdowym rynkiem pożegnały się jednak takie legendy jak obecny na GPW od 1997 r. Orbis. Rynek główny GPW opuścił też obecny na nim od 2017 r. operator telekomunikacyjny Play Communications. Wiele wskazuje na to, że w przypadku powodzenia w ogłoszonym właśnie wezwaniu do sprzedaży akcji parkiet opuści też spółka Impel (obecna na GPW od 2003 r.).

Rok kończymy też pod znakiem ogromnych nerwów wokół producenta gier CD Projekt, który przez ostatnie lata rozgrzewał nastroje wśród inwestorów, m.in. perspektywą wypuszczenia na rynek produkcji Cyberpunk 2077. Od rozpoczęcia jej sprzedaży kurs spadł już o ok. 40%, m.in. z powodu niepochlebnych recenzji. Nie zmienia to faktu, że w skali ostatnich 5 lat zyski na akcjach tej spółki i tak są imponujące (+1200%).

Przed nami ostatnie sesje 2020 r. Bez wątpienia w 2021 r. wejdziemy w atmosferze dużej niepewności na temat rozwoju sytuacji na rynkach i w gospodarce. To – mimo sporej dawki optymizmu z ostatnich tygodni – nakazuje zachować dużą ostrożność.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.