Dywidendy z banków 2018. O hojność trudno, ale są wyjątki

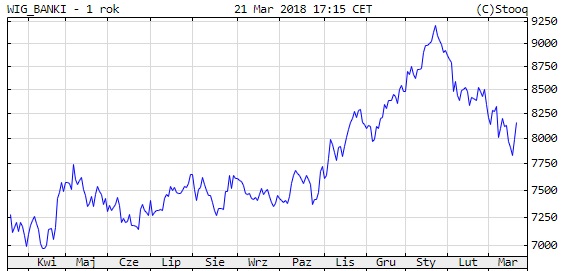

Ponad 5% niżej niż na początku 2018 r. znajduje się obecnie na warszawskiej giełdzie indeks grupujący banki (WIG Banki). Czy inwestorzy będą mogli poszukać rekompensaty w wysokich dywidendach z ubiegłorocznych zysków?

Ostatnie dni na GPW przynoszą sporo zaskoczeń posiadaczom akcji instytucji finansowych, głównie banków. Po rajdzie ich kursów z przełomu 2017/2018 r. przyszedł czas na wyraźne ochłodzenie. W kolejnym odcinku cyklu „Cały ten rynek…” pokazujemy, czym spowodowane były ostatnie spadki oraz zastanawiamy się, czy banki w tym roku podzielą się zyskami z inwestorami.

Podwyżki stóp w Polsce wcale nie szybko

Sprawa wyraźnego spadku cen akcji banków na GPW w ostatnich tygodniach wydaje się dość prosta do wytłumaczenia. Otóż jeszcze w styczniu znaczna część obserwatorów rynku żyła w przekonaniu, że Rada Polityki Pieniężnej w 2018 r. rozpocznie cykl podwyżek stóp procentowych. Taki ruch byłby korzystny dla banków, które skorzystałyby z wyższego oprocentowania kredytów. W rezultacie należałoby oczekiwać poprawy wyników sektora bankowego.

Okazało się inaczej – najpierw analitycy zaczęli być ostrożniejsi w prognozach, by wreszcie po ostatnim posiedzeniu RPP okazało się, że z podwyżką wcale nie ma pośpiechu i możemy na nią poczekać nawet do końca 2019 r. Nie mogło być innej reakcji na te spekulacje jak tylko wyprzedaż akcji banków na GPW.

Inwestorzy, którzy kupili akcje banków, bądź ci, którzy mają je od dawna, mogą zastanawiać się teraz, czy te instytucje zrekompensują im spadek wartości zgromadzonych środków, np. za pomocą dywidendy z tytułu udziału w ubiegłorocznych zyskach.

Za nami dość słaby rok. Tylko trzy banki się podzieliły

Od kilku lat banki w Polsce nie należą do hojnych, jeżeli chodzi o podział zysków między akcjonariuszy.

Powód nie leży jednak w samych bankach, a w rekomendacjach Komisji Nadzoru Finansowego. Nakazuje ona bowiem instytucjom pozostawianie zysków po to, by wypełniły wyśrubowane wymogi kapitałowe. Dotyczy to m.in. banków, które były zaangażowane na rynku kredytów frankowych.

W efekcie w ubiegłym roku dywidendy wypłaciły inwestorom zaledwie trzy banki notowane na GPW: Bank Handlowy, BZ WBK oraz Pekao S.A.

Zaskoczeniem okazał się brak zysków do podziału z ING i mBanku. Inwestorzy liczyli też na to, że do wypłat dywidendy powróci państwowy gigant PKO BP, który po raz ostatni podzielił się zyskiem w 2014 r.

Ten rok może być lepszy. Wielkie banki wracają do gry

Wygląda na to, że 2018 r. może przynieść kilka niespodzianek. Wśród banków, które powrócą do dzielenia zysków między posiadaczy akcji, najpewniej znajdzie się mBank. Spółka już poinformowała o tym, że chce, by do akcjonariuszy trafiła 1/5 zysku netto z 2017 r., co daje 5,15 zł na każdą posiadaną akcję. Proponowany dzień jej wypłaty do 7 czerwca. Wygląda na to, że dojdzie ona do skutku, bo również KNF potwierdziła, że bank spełnia wymogi, by wypłacić tę sumę akcjonariuszom.

Inwestorzy mogą być też nieco pewniejsi udziału w ubiegłorocznych zyskach PKO BP – zarówno bank, jak i KNF poinformowały, że PKO BP spełnia warunki, by wypłacić 25% zysku netto.

Dywidendowym pewniakiem wydaje się być jak co roku bank Pekao S.A. KNF potwierdziła, że ta instytucja może podzielić nawet 100% ubiegłorocznego zysku. Wcześniej taki krok zapowiedział już prezes banku Michał Krupiński. W ubiegłym roku przeznaczenie całości zysku na dywidendę oznaczało ponad 2,28 mld zł, czyli 8,68 zł na akcję.

Niespodzianki nie sprawi też raczej Bank Handlowy, który również zapowiada podział całego zysku między akcjonariuszy. Będzie to oznaczać kwotę 4,11 zł na każdą akcję.

Niewiadomą pozostaje natomiast to, czego inwestorzy mogą oczekiwać po BZ WBK. KNF zaleciła bankowi wstrzymanie wypłaty dywidendy za 2017 r., ale jednocześnie wskazała na możliwość wypłaty środków z zysku zatrzymanego za 2016 r. Ostatecznych decyzji w tej sprawie jeszcze nie ma.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.