Debiuty na GPW 2021. Czy inwestorzy mogą liczyć na ożywienie?

Około 20,3 mld euro wyniosła w 2020 r. wartość ofert publicznych na europejskich giełdach. Wyraźne ożywienie nastąpiło jednak dopiero w ostatnim kwartale. Czy ten trend ma szansę się utrzymać?

Wspomniana wartość 20,3 mld euro pojawiła się w raporcie firmy PwC, która regularnie publikuje podsumowania debiutów na parkietach w całej Europie. Wynik jest co prawda o 8% niższy niż w 2019 r., ale warto pamiętać o tym, że na początku pandemii ciężko byłoby zaryzykować nawet taką prognozę.

W kolejnym odcinku z cyklu „Cały ten rynek…” zastanawiamy się, czy długo oczekiwane ożywienie w ofertach publicznych zagości na dłużej również na GPW oraz pokazujemy, jakie branże będą reprezentować debiutanci.

GPW z drugą ofertą publiczną w Europie w 2020 r.

Autorzy raportu PwC odnotowali, że wśród wszystkich debiutów w całej Europie druga pod względem wartości była zrealizowana na warszawskim parkiecie oferta publiczna Allegro (2,3 mld euro). Zaznaczają, że był to największy debiut od czasu PZU z 2010 r.

W 2020 r. w Europie większe od Allegro było tylko IPO spółki JDE Peet’s NV w Amsterdamie – największy na świecie producent kaw i herbat przeprowadził ofertą wartą 2,5 mld euro. Z kolei kwotę 2 mld euro przekroczyła jeszcze spółka z branży e-commerce THG Holdings, debiutująca na giełdzie w Londynie.

O ile wartość wszystkich europejskich IPO, jak wspomnieliśmy, była o 8% niższa niż w 2019 r., to jednak sama liczba debiutów wyniosła 135 w porównaniu do 106 rok wcześniej. Rekordzistami w przyciąganiu nowych spółek okazały się giełdy w Londynie (30 debiutów / 6,7 mld euro) oraz Oslo (40 debiutów / 2,9 mld euro). Amsterdam również znalazł się w pierwszej trójce pod względem wartości ofert, ale wyłącznie za sprawą debiutu JDE Peet’s NV.

Co ciekawe, jeszcze na przełomie 1. i 2.kw. 2020 r. raczej ciężko było oczekiwać, że cały rok zakończy się wzrostem liczby debiutów na europejskich giełdach. Wynikające z pandemii COVID-19 zawirowania rynkowe spowodowały, że w 2.kw. tylko 15 nowych firm pojawiło się na parkietach w Europie. Ożywienie przyszło dopiero w 3.kw. (33 debiuty) i przede wszystkim w 4.kw. (71 debiutów).

Jak podkreślają eksperci PwC, rynek oczekuje, że 2021 r. przyniesie jeszcze większy ruch w debiutach, w tym przede wszystkim więcej ofert publicznych o wartości powyżej 1 mld euro. Liczą na to, że zainteresowaniem wśród inwestorów na rynku pierwotnym będą znów cieszyć się oferty firm m.in. z branż e-commerce, nowych technologii i ochrony zdrowia.

Warunkiem powodzenia takiego scenariusza jest oczywiście ożywienie gospodarcze w Europie. Ma ono być wynikiem m.in. sprawnej dystrybucji szczepionek oraz rządowych programów pomocowych dla gospodarki.

Pierwsze debiuty 2021. Inwestorzy chętnie zapisują się na akcje

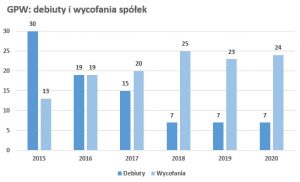

Zjawisko zauważone przez autorów raportu PwC było również widoczne na warszawskiej giełdzie. Chociaż trwająca od 2017 r. roku przewaga spółek opuszczających GPW wobec debiutantów (w 2020 r. 24:7) została utrzymana, to jednak w ostatnim kwartale było widać ożywienie.

Źródło: GPW

Wśród 7 podmiotów, które w ubiegłym roku pojawiły się na głównym rynku GPW, aż 5 (w tym Allegro) miało miejsce w ostatnim kwartale. Tymczasem już w 1.kw. 2021 r. na GPW pojawiły się 3 spółki: Answear.com, Huuuge Games oraz Photon Energy (przejście z New Connect).

Zarówno oferta znanej platformy e-commerce Answear.com (sprzedaż odzieży i obuwia), jak i spółki z branży gier Huuuge Games cieszyły się ogromnym zainteresowaniem inwestorów indywidualnych. W obu przypadkach liczbę zapisów na zakupy akcji trzeba było zredukować o 97%. Wartość oferty Answear.com przekroczyła 85 mln zł, a Huuuge Games – 1,6 mld zł – to największy debiut w historii branży gamingowej na GPW.

W stosunku do ceny emisyjnej akcji, czyli ostatecznej ceny sprzedaży w ofercie publicznej, Answear.com dał do tej pory zarobić inwestorom ok. 30%. Z kolei kurs Huuuge Games jest o ok. 15% poniżej ceny emisyjnej.

Debiuty 2021 na GPW. Kogo można się spodziewać?

Wiele wskazuje na to, że w tym roku inwestorzy będą mieli więcej okazji, by kupować akcje na rynku pierwotnym. O wejściu na GPW wspominają m.in. przedstawiciele firm z branż: biotechnologii, energii odnawialnych, gier czy gospodarowania odpadami. To zarówno spółki, które od razu wybierają się na rynek główny GPW, jak i te, które zamierzają przenieść notowania z NewConnect.

Wśród spółek, które zapowiadają wejście na warszawski parkiet, jest biotechnologiczna firma Captor Therapeutics. Już jesienią ubiegłego roku informowała ona o złożeniu w Komisji Nadzoru Finansowego prospektu emisyjnego, wskazując, że zamierza zadebiutować w 2021 r. Środki pozyskane z emisji spółka chce przeznaczyć m.in. na finansowanie projektów badawczych.

O planach związanych z giełdą oficjalnie informuje również spółka Vercom, dostawca rozwiązań technologicznych w zakresie komunikacji elektronicznej. Firma również złożyła prospekt emisyjny w KNF z planem przeprowadzenia oferty publicznej w pierwszym półroczu.

W tym samym okresie rynek NewConnect zamierza opuścić spółka Columbus Energy, by przenieść się na główny parkiet GPW. To mógłby być bardzo ciekawy transfer, bo akcje jednego z największych w Polsce graczy na rynku instalacji fotowoltaicznych od kilku lat cieszą się sporym zainteresowaniem inwestorów – stopa zwrotu za ostatnie 3 lata to ponad 2300%. Kapitalizacja spółki sięga obecnie 2 mld zł, co daje jej miejsce wśród 60 największych podmiotów na GPW.

Podobał Ci się ten artykuł? Sprawdź resztę wpisów z cyklu „Cały ten rynek…”.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.